-

TEL.072-250-8808

-

FAX.072-252-1079

土地活用方法を決める

土地活用方法を決めるとは

土地活用方法を決める際には、相続対策の観点と、立地の観点、収益性の観点から、考える必要があります。

一つ目の観点は、相続対策が必要なのか、必要でないのか?という点です。

もし、相続対策が必要でしたら大規模な建築を考えるのも必要ありますし、相続対策が必要でないなら小規模な建物や駐車場や土地貸しでも大丈夫だという検討も出来ます。

もう一つの観点は、立地に合った活用方法なのか?という点です。

駅から近ければ、駅前ならテナントビル、駅近ならワンルームマンションやコインパーキング、幹線道路沿いならロードサイド店舗(土地貸し、建て貸し)、駅から遠ければファミリータイプマンション、戸建賃貸、サービス付き高齢者向け住宅など、立地に合ったものを活用する事です。駅から遠いのに、入居者ニーズが合わないワンルームマンションを建てるなど、無理を立地に向かない活用をするから、土地活用は失敗します。

最後に、収益性の観点です。こちらは希望の収益額(手取り金額)が得られるのか?

投資額に見合った収益率(利回り)が確保出来ているか?

土地活用は数億もの資金が必要になる投資です。収益額と投資額に見合った収益率(利回り)を確保出来ている事が最低条件です。

立地に合った土地活用を!

こんな方におすすめです。

- 休眠地をお持ちの方

- 土地を活かしたい方

- 収益を見直したい方

土地活用の目的を明確にする

立地と事業は合っているのか

土地活用をする際には、目的を明確にしなければなりません。

その理由は、マンション建築でも「数億円の投資金額がかかる投資」だからです。

事業が上手く回らなくて、失敗してしまうと、多額の負債を抱えてしまう投資だからです。

だから、きちんとした理由を持ってやる必要があります。

子供達の相続対策のため、土地を守るため、収益を増やすため、遊休地を遊ばせたくない、子供には古アパートを残したくないなど、さまざまな想いがあると思います。

「何のために土地活用するのかな・・?」と、その想いを一度振り返って見て下さい。

目的が明確になれば、「何をしたいのか?何を解決したいのか?」という考えが明確になります。

私たちもご相談に乗らさせて頂く際に、ご本人様の目的や今の資産の状況をお聞きさせて頂く事で、ご本人様にあった最適なご提案(土地活用にこだわらずに)をさせて頂いております。

土地活用のご提案もご本人様の目的の解決策にあったご提案をさせて頂いております。

建てるのではなくて土地を貸す・駐車場にするとか、もし、建てるにしてもこのぐらいの規模感で建てようとか、こんな事業にしたら面白いですよとか、さまざまです。

まずは、自分は「何で土地活用をしたいのかな?」という目的を考えてみて下さい。

市場を知る

賃貸市場をつかんで収益性のある物件を建てる

貸経営はビジネスです。どんなビジネスかと言うと、「(住)空間を人に貸す事によって収入を得るビジネス」です。つまり、借りてくれる人(入居者)から魅力を感じるような商品・サービスを工夫しないといけません。大家さんは「入居者が色々な物件と比較して、自分の物件と契約をする」という事を理解しないといけません。

そうなると、必要になってくるのが市場を知るという事です。市場とは大きな範囲の「市や町の人口動態」などもありますが、意識しないといけないのが「近隣物件(競争相手)がどんな物件があるのか?」と、一番大切なのが「ターゲットにしている入居者(生活者)のニーズ」です。

「近隣物件がどんな物件があるのか?」は分かりやすいと思うのですが、近隣物件より募集条件面で家賃が高い、敷金・礼金が高いと決まりにくいですし、間取りや設備が近隣物件と比較して魅力が無ければ決まりません。「入居者は物件を比較して相対的に決めるのです。」他の物件より何かの面で優位に立ちましょう。

これからの時代は、こちらの方が大切なのですが、「ターゲットにしている入居者(生活者)のニーズ」を掴むことです。そもそも、「どんな人に借りて貰いたいか?」を考えていますか?大きくみると、社会背景で人口減少で2033年には空き家率が3割になる時代に、選ばれる物件にならないといけないのです。選ばれるためには「ターゲットを入居者(生活者)のライフスタイルを調べて」、「賃貸物件に何を望んでいるのか?を徹底的に調べて」、「自分が出来るお役に立つ商品・サービスを作る事」が大切です。

大変ですが、これからは「市場を見る」という事はここまで見る事が大切です。

投資分析をする

利回りを計算する

投資の怖さとは?

投資分析をするという言葉を見ると、「難しいな・・」というイメージが頭に浮かびませんか?簡単にお話しようと思います。

投資というのは、「お金を出して、お金を生み出す」という事です。

例えば、銀行に預金をします。銀行に預金100万円をして年利が0.1%だと1,000円の利息が出ます。預金の場合は目減りする事は無いので下ろしたら100万円戻ってきます。

投資信託に100万円「投資」します。配当が3%だと3万円儲かります。もしかしたら、売却の時に90万円目減りしていて▲10万円の損が出ると、残るお金は93万円になります。

土地活用の場合は数億の資金を使って賃貸マンションなどに投資をします。

例えば、2億円の賃貸マンションを建設して、年間で600万円利益が残るのと、300万円利益が残るのでは、全然割が違いますよね?

建設会社は「年間手取り300万円残りますよ!すごいですよ!」と言ってきたら、「あー、すごいねー!」と言ってしまうかもしれません。

でも、「手取り600万円残った方が良いですよね!」

手取り600万円残すと、建築金額2億円に対する利益率(利回り)が3%、もし手取り300万円しか残らないと、建築金額2億円に対する利益率(利回り)が1.5%全然違います。

賃貸経営の怖い所は「建設資金を借入して」回す事業です。

少し家賃が下がると、少し空室が増えると、少し経費を使いすぎると、利益なんてすぐ無くなります。だから、どれだけ建築資金に対して利益率(利回り)があるのか?を調べないといけません。

賃貸物件の投資分析の方法

では、具体的にどのように投資分析をするかというと、

- ①総投資額を算出し、資金計画を立てる。

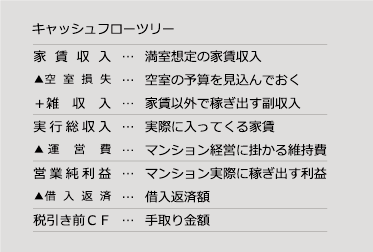

- ②キャッシュフローツリー(資金繰り表)を作る。

- ③投資分析をする。

①総投資額を算出するとは、建築費や諸経費の予算を出し、トータルでいくらの資金が必かを把握するという事です。

資金計画を作るとは、総予算の資金を借入と自己資金で賄うのですが、自己資金がいくらで、借入金額がいくらで、借入金利、期間、などの条件を決める事です。

②キャッシュフローツリーというのは、家庭でいうと家計簿のようなものです。

家計簿を付けるように、賃貸経営も収支のやり繰りをしていく必要があります。

※具体的には下記のように収入と支出を洗い出して、利益や手取り金額がどのぐらい残るのか?を見ていく事です。

③投資分析とは、実際に使ったお金(マンション建設資金など)が、どのぐらい稼ぎ出すのか?(利益率)を出す事と、マンション経営の資金繰りが安全か危険か?を判断する事です。具体的には、効率性の分析(収益率)と、安全性の分析(資金繰り)という指標を使って算出します。

この指標で分析をする事で、利益率が高い土地活用の案件か、利益率が低い土地活用の案件か、資金繰りは安全か、安全でないのか?判定を行い、もし、利益率が低い、資金繰りが悪いと判断すると、事業をしない方が良いという判断をして、もし、利益率が高い、資金繰りが良いという判断をします。

効率性の分析

FCR(ネット利回り)=営業純利益/総投資額×100%

CCR(自己資金利回り)=税引き前CF/自己資金額×100%

K%(ローン定数) =年間返済額/借入金額×100%

安全性の分析

BE%(損益分岐点)=家賃収入/(運営費+借入返済)×100%

DCR(返済倍数)=営業純利益/借入返済

返済比率=借入返済/家賃収入 ×100%

- 資料請求

- 4土地活用、不動産投資