-

TEL.072-250-8808

-

FAX.072-252-1079

節税対策を考えている

節税対策

相続税は、被相続人が残した財産すべてが対象になります。相続税を減らすために節税対策が必要になりますが、相続する財産の中で一番高いのは、たいていの場合、土地です。

土地の相続税評価額を安くする方法としては、土地の上に賃貸物件を建てて貸すことに尽きると言えます。借金(借り入れ)があることで、マイナスの財産が生まれるので、相続財産の額を圧縮する効果もあります。

その他にもさまざまな方法で、相続税額を圧縮する方法がありますので、ご相談頂ければ、お客様に一番適した方法をご提案致します。

財産評価を下げる方法

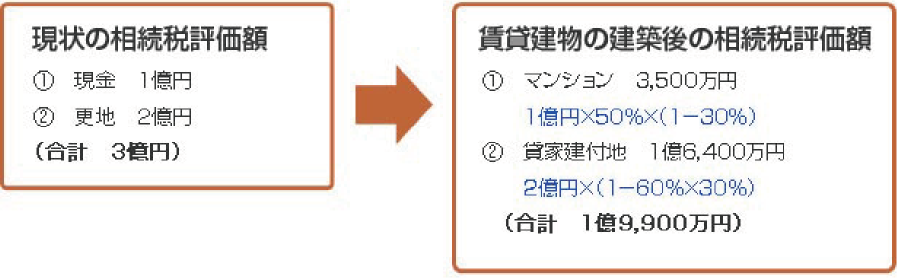

賃貸建物で大幅な相続税の圧縮を実現!

こんな方におすすめです。

- 活用していない土地をお持ちの方

- 毎年の固定資産税の支払いが大変とお思いの方

- 子供たちに優良資産を残して喜んでもらいたいとお思いの方

財産評価を下げるポイント

更地の方が利用価値が大きいため、相続税評価額も高くなっています。しかし、建物を建てて人に貸す(貸家建付地)ことによって、すぐにその土地を売ることはできなくなりますので、相続税評価額は安くなり、それだけ相続税も少なく済みます。

そのため、土地の相続税評価額を安くする方法としては、その土地に賃貸建物を建てて貸すことに尽きるといえます。

しかし、土地よりも節税効果が大きいのが建物です。

建物の相続税評価額は固定資産税評価額で計算することになっており、新築された建物の固定資産税評価額は約半分になります。(固定資産税評価額は自治体により異なる)そのため、現金を持つよりも賃貸建物を建てることで相続税評価額を半減させる効果があります。

さらに、人に貸すことにより評価額はまた下がります。借家人と2年契約を結ぶと、借家人には、たとえ半年で部屋を空けてくれと言われても2年間の契約をしているので空けなくてもいいという権利が認められます。この借家権は30%とされており、その分建物の評価も30%下がります。

※土地の借地権割合が60%の地域で、固定資産税評価額は建築費の50%とする。

※土地の所有者と異なる名義(妻や子供など)でアパートやマンションを建てると、その土地は貸家建付地にはなりません。

※2回目以降、内容によっては費用が発生する場合がございます。

生前贈与を活用した節税対策

相続を円滑に行うには、遺言書がお勧め! 計画的な生前贈与で、相続税の節税に!

こんな方におすすめです。

- 自分が生きている間に、少しでも相続税を減らしたいとお思いの方

- 現金での相続を考えている方

- 土地・建物の不動産の相続を考えている方

生前贈与で節税するポイント

被相続人の残した財産すべてが相続税の課税対象になるわけですから、課税対象の財産を減らしておくことが有効です。つまり、生前に手放せるものは手放した方がいいのです。お子さんやお孫さんに生前贈与して、財産を減らすことを考えてみてください。

注意点としては、贈与税の税率は、相続税の税率よりも大きく設定されており、かえって多く税金を払うことにもなりかねませんので、慎重に検討しなければなりません。

また、年間110万円までの基礎控除やそのほかに活用できる特例がいろいろありますので、その点も考慮しながら、計画的に進めていくことをオススメします。

相続が発生した時点から遡って3年以内に贈与されたものは、相続税の対象となりますので、なるべく早めに生前贈与を始めた方が良いでしょう。

生前贈与をしたはいいが、後々に税務署とトラブルになる一番の原因は、贈与をした側が一方的に贈与をしたというだけで、もらった側が本当に贈与を受けていたかどうかがわからない場合です。そのため、贈与をしたという客観的証拠を残すことが大切です。

また、もらった人がもらったものを自由にしようできる必要があります。通帳などの管理は相手に任せるのが鉄則です。

※2回目以降、内容によっては費用が発生する場合がございます。

養子縁組を活用した節税対策

お金をかけずに相続対策をお考えなら、養子縁組がおすすめ!

こんな方におすすめです。

- 税控除を最大限に生かした相続税対策をお考えの方

- 次世代、その次の代まで相続対策をお考えの方

養子縁組で節税するポイント

相続対策の中でも比較的簡単で、お金もかからずにすぐできるのが養子縁組をすることです。相続税は、相続財産の価格が、相続税の基礎控除額(5,000万円+1,000万円×法定相続人の数)を超えた場合に、その超えた価格に対して課税されますので、養子を1人増やせば1,000万円の基礎控除が増え、その分だけ課税される相続財産の価格が減少します。また、1人増えることによって1人あたりの法廷相続分が少なくなりますので、適用される税率も下がります。多くの資産家の方が、この養子縁組制度を利用しています。

民法上は、養子縁組できる人数に制限はなく、家族以外の養子縁組も可能です。ただし、相続税の計算上は、実子がいる場合は1人、実子がいない場合は2人までしか法定相続人として認められません。

また、相続関係者の間でよく話し合っておかなければ、争族のもとになりますので、注意が必要です。

※2回目以降、内容によっては費用が発生する場合がございます。

不動産管理会社の設立

法人化って本当にお得なの?

こんな方におすすめです。

- 資産規模を増やしていく予定の方

- 相続人に対する資産の移転を計画的に行っていきたい方

- 不動産所得に対して合法的な節税を実行していきたい方

不動産管理会社を設立し賢く節税するポイント

相続税評価額を下げるために賃貸建物を建てると、定期的に賃料が入ります。この収入が今度は相続税対策にマイナスに働きます。そこで、この収入をなるべく所有者本人に残さないようにするために不動産管理会社の設立という手段を使います。

この不動産管理会社は、家賃収入の中から一定の割合で「管理料」を受け取りますが、その割合は最大で20%までとされています。

家賃収入が100万円あったとすれば20万円までにしかならないので、対した節税効果はないだろと思いがちですが、実際は、家賃収入の中からローンを返済し、固定資産税を払い、必要経費を支出すると、残る額は30%程度しか残りません。

その中からさらに20%を管理料として不動産会社に払うわけですから、何もしない場合と比べると相当な節税効果となります。

ただし、お客様の収入、資産規模、相続人の状況などにより法人化すべきかどうかは変わってきますので、一度、診断をさせて頂きます。

※2回目以降、内容によっては費用が発生する場合がございます。

- 資料請求

- 1相続対策